(承上)

我国医疗器械行业总资产中,固定资产占比例非常小,03-07年的平均额只有22.93%,这说明我国医疗器械行业的固定资产投资相对较小,因此各个厂商迅速回收成本的压力不大,因此对于竞争的刺激作用比较小,同时由于固定资产占比比较低,因此退出的成本也就会相应降低,这也会缓和不少竞争压力。

表2-1:2003-2007年中国医疗器械行业总资产与总资产统计

|

年份

|

资产总计(千元)

|

固定资产净值平均余额(千元)

|

固定资产占总资产比例

|

|

2003年

|

21387712

|

5114182

|

23.91%

|

|

2004年

|

24345156

|

5453753

|

22.40%

|

|

2005年

|

33856254

|

7521158

|

22.21%

|

|

2006年

|

40900694

|

9198559

|

22.49%

|

|

2007年

|

54387498

|

12860424

|

23.65%

|

|

平均

|

34975463

|

8029615

|

22.93%

|

中国超声仪器市场长期以来都以外资品牌为主导,但近年来,中国本土一些超声企业成长迅速,发展势头较猛,已经在市场中占有一定地位。不过,短期来看,我国自主品牌在与国外大品牌的竞争中还不具有优势,自主品牌还有很长一段路要走。2008年以产品销售收入统计,GE医疗、飞利浦医疗以及西门子医疗占据市场的前三强。迈瑞公司则位居第四,汕头超声、深圳蓝韵等紧随其后。

(1)国外品牌的认知度普遍好于国内品牌。这其中一个原因是国外品牌主要做高端市场,一般医院对国外品牌都比较认可,有一种在我国医院中普遍存在的现象很值得注意:医院如果采购了国产品牌,那么机器出了问题,采购者往往被认为在此次交易中牟取了私利,而如果采购的是国外的品牌,那么出了问题往往会归咎于自己没有正确使用。另一个很大的原因是我国现在的医疗收费体系中卫生管理及物价管理部门制定的医院收费政策造成医院对于外商的品牌认知度会更高:由于使用国外仪器所收取的诊断费是国产仪器的1.5~2倍,因此医院从自身收益角度也会对国外品牌有所偏好。

(2)国内品牌中各自的品牌认知度较小。由于国内企业中并没有存在多个很强的品牌,因此市场上对于个品牌并没有很强的偏好性。但近年来迈瑞无论在产品推广还是品牌包装上都比较成功,所以在市场上还是存在着一定偏好度。

当行业内存在众多的公司时,愿意各行其事的公司就会很多,有些公司习惯地认为它们可以采取行动却不被人们察觉。即使从业公司很少的产业,如果它们在公司规模与获取资源方面相对均衡,也会产生骚动,因为这些公司相互之间动辄发生争斗并且拥有采取持续而且强劲报复措施的资源。另一方面,当一个产业高度集中化或统治于一个或几个公司之下时,则几乎没有误导性力量存在,因为一个或几个居于主导地位者会通过某些手段,诸如对价格的领导,在产业中建立秩序,同时起协调作用。对产业内市场分额的集中度的研究将有助于我们了解这一因素的大小:

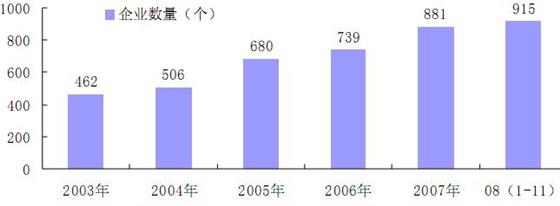

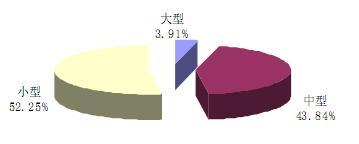

截至2008年11月底,我国规模以上医疗器械企业一共有915家,比2007年底增加34家,如图2-4;其中小型医疗器械企业达816家,占企业总数的89.18%,中型医疗器械企业98家,占企业总数的10.71%,大型医疗器械企业仅有一家,如表2-1、图2-5。从销售层面来看,中小型企业所占份额也比较大,其销售收入分别占行业销售收入的43.84%和52.25%,而大型企业销售仅占行业的3.91%,如图2-6所示。

图2-4: 2003-2008年中国医疗器械企业数量统计

表2-2:2006-2008年中国不同规模的医疗器械企业数量比较

|

单位:个

|

2006年

|

2007年

|

2008年1-11月

|

|

大型

|

-

|

4

|

1

|

|

中型

|

74

|

96

|

98

|

|

小型

|

665

|

781

|

816

|

图2-5:2008年中国不同规模的医疗器械企业数量所占份额

图2-6:2008年中国不同规模的医疗器械企业销售收入所占份额

对行业的集中程度的评价一般采用行业集中度指数(CRn)进行衡量。行业集中度指数是指该行业的相关市场内前N家最大的企业所占市场份额的总和。行业集中度指数是最常用的测算方法是以行业内规模最大的前N家企业的销售收入占整个行业的份额,来表示行业的集中程度。例如,CR4是指四个最大的企业占有该市场的市场份额。CRn越大,说明这一行业的集中度越高,市场竞争越趋向于垄断;反之,集中度越低,市场竞争越趋向于竞争。根据计算07年的企业相关数据,测算出07年我国医疗器械行业的CR4=12.61,CR10=21.71。这说明我国医疗器械行业的行业集中度低,现在是属于竞争型的市场结构。

表2-3:2007年中国医疗器械企业集中度情况

|

|

CR4

|

CR10

|

|

2007(%)

|

12.61

|

21.71

|

表2-4:2007年中国医疗器械行业销售收入前十企业主要经济指标统计

|

排序

|

销售收入(千元)

|

资产总额(千元)

|

利润总额(千元)

|

产值(千元)

|

|

1

|

2316044

|

476577

|

176340

|

2457515

|

|

2

|

2203173

|

2346251

|

770171

|

2203110

|

|

3

|

1770242

|

784757

|

131286

|

1770242

|

|

4

|

1124900

|

367170

|

29940

|

1133950

|

|

5

|

1119690

|

1095150

|

41030

|

1277170

|

|

6

|

1051051

|

476600

|

109207

|

1009193

|

|

7

|

884542

|

787840

|

119390

|

869130

|

|

8

|

831278

|

180247

|

28890

|

788100

|

|

9

|

740444

|

1109604

|

490922

|

740444

|

|

10

|

729596

|

843246

|

168373

|

721703

|

表2-5:不同的集中度指数代表的市场结构

|

集中度

市场结构

|

CR4值(%)

|

|

寡占Ⅰ型

|

CR4≥85

|

|

寡占Ⅱ型

|

75≤CR4<85

|

|

寡占Ⅲ型

|

50≤CR4<75

|

|

寡占Ⅳ型

|

35≤CR4<50

|

|

寡占Ⅴ型

|

30≤CR4<35

|

|

竞争型

|

CR4<30

|

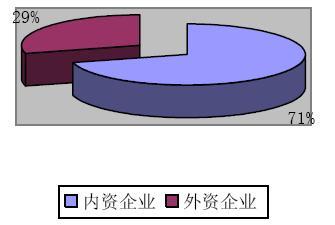

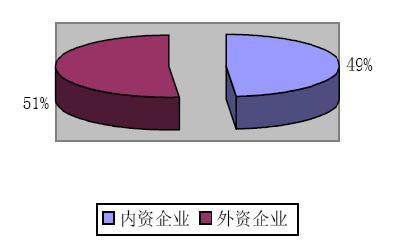

国内医疗器械市场中外资厂商与本土企业的市场份额状况的比较:目前我国主要的超声仪器生产厂家有30多家,其中外商投资的占有很大的比例,约占总体市场的1/3左右。在黑白超与彩超的细分市场中,本土企业在黑白超市场占有60%以上的份额,彩超市场则是跨国公司占据绝对优势,有近90%的市场份额。这是由于彩超对于技术要求比较高,因此国内大部分厂商都被技术门槛所限制而只能集中于低端市场,从而使彩超市场相对于黑白超市场利润率很高,因此,外商在整个医用超声市场的市场份额只占到29%,但是在市场总体利润中的份额中却高达51%,如图2-7、图2-8。

图2-7:2007年超声仪器内外资企业销售收入集中度

图2-8:2007年超声仪器内外资企业利润总额集中度

(待续)