1年期央票发行利率16日意外跳升,3年期央票18日时隔三周之后重启发行,3月期、三年期央票发行利率双双上涨,央票发行利率上行的直接效用是央行在公开市场提升回笼力度,笔者认为,央票发行利率跳转但并不表示加息即将成行,采取加息措施也应当慎重考虑。

存款准备金率创新高 数量型调控工具仍是首选

自去年以来,央行通过货币数量对冲手段,不断调高存款准备金率,连续采取从紧的货币政策以缓和通胀,经12次上调后存款准备金率数值已达21.5%,并创出历史新高,再调节存款准备金率的可行性不大,而近日央票发行利率突然跳转增强了市场对加息的预期,连续5次加息以及存率再调的可能性不大背景下,加息似成一种惯性思维。笔者认为,存款准备金率创新高以及央票发行利率的跳转,并不一定就是加息的信号,货币数量对冲仍是央行货币政策调控的首选,在调节存款准备金率可行性不高的情况下,公开市场业务将成为货币数量对冲的理想工具。17日,财政部在港发行200亿元人民币国债正式启动,从此次人民币国债面向机构投资者的竞价投标结果显示,150亿元发行额获认购690亿元,超额3.6倍,表明在国家信用保证下的公开市场业务操作起到很好的资金回笼效果。

加息宏观经济威胁:利率过高引无风险套利

人民币汇率已步入6.3时代。人民币不断升值,美元不断贬值以及两国货币的存贷利率差,使得我国成为全球无风险套利的最佳市场,截至7月底,人民币升值比率与存款利率形成了8.5%的无风险套利。加息将创造更多的无风险套利机会,导致我国货币量的被动投放,加大我国的通胀压力,对宏调产生负面效应,降低对抗通胀的调控效果,因此加息应当慎重考虑。

加息中微观影响:楼市成交、发展商、个人房贷影响不一

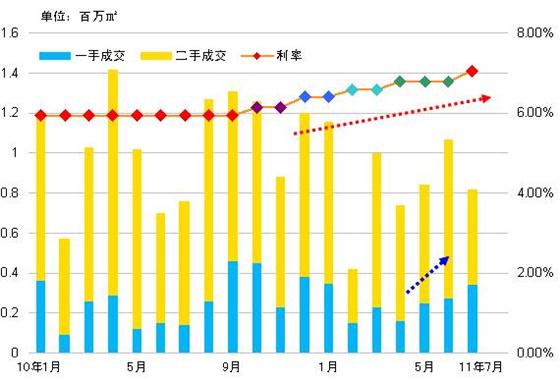

加息本月或难成行,但并不表示年内不加息。笔者认为:年内有1-2次加息,但加息幅度不会太大。在小幅加息的前提下,加息对楼市成交、发展商、个人房贷影响不一。加息对楼市成交量没有直接的快速的传导作用,以深圳一二手住宅成交为例,自