欧元区债务危机:

惠誉国际评级3月24日将葡萄牙主权信用评级下调一级至AA-,并警告称若葡萄牙2010年和2011年财政和经济状况的表现继续疲软,则可能导致其评级再度被下调。主权信贷评遭下调是非常重大的事件,投资人已对持有欧元保持谨慎,惠誉的决定只不过是在伤口上撒盐.

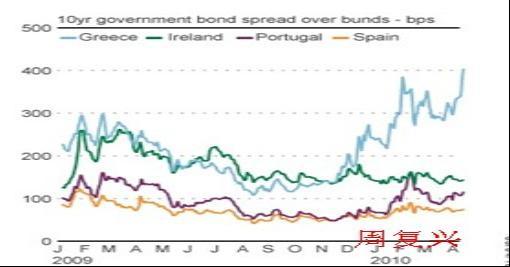

在4月和5月希腊210亿欧元债务即将到期,近日希腊的借贷成本攀升至新高,希腊国债价格连续第七个交易日下滑,推动投资者为持有10年期希腊国债而非可比德国国债所要求获得的额外收益率上升至436个基点,创下1999年欧元区成立以来的最高水平,希腊债务担忧令欧元全线承压,一度跌破1.3300水平,希腊债务成欧元区的心病。

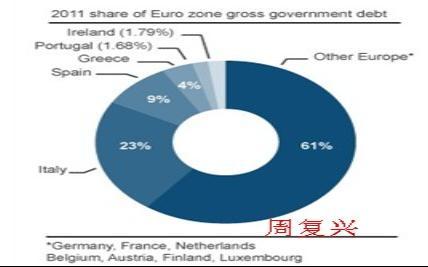

目前整个欧元区的债务危机,希腊与葡萄牙债务和10年期各国家国债收益率如下图所示:

债务担忧令欧元全线承压,而美元走强对黄金造成些许压力,令投资者买入高风险资产的意愿减弱,而黄金作为另类货币,受主权信贷风险尤其是欧元区债务危机担忧影响和4,5月份印度(这个传统黄金消费大国)婚庆高峰将至,油价连涨以及市场对各国面临的通胀压力担忧,促使部分投资者逢低买进而获得一定支撑,现货金价的深度跌幅受到抑制,黄金成为传统避风港的吸引力大增。

过去几年,美元和黄金走势时常相反,但近期投资者不仅越来越多地将黄金视为对冲美元贬值风险的工具,而且也将其用来对冲其他货币的贬值风险。

国际货币基金组织(IMF)出售黄金:

近期黄金市场焦点集中在中国该不该购买IMF黄金问题上。我们知道国际货币基金组织售金是以帮助一些所谓的发展中国为借口,以笔者个人看来这纯属挂羊头卖狗肉。在世界上42个背负重债的穷国中,有30多个国家是黄金生产国,其中至少有12个国家的黄金生产量在3吨以上。

以撒哈拉以南的非洲为例,这些国家目前的黄金占世界储量的25%,毫无疑问,国际货币基金组织抛售黄金,对金价进行打压,投资者对待黄金市场进一步看低的态度和黄金价格的走低,只会进一步损害如南非,加纳,马里等这些国家的经济,将对这些国家的破坏性间接影响远远超过依靠出口收入带来的直接影响。

另外从黄金开采的乘数效应来看,就业机会的减少和政府税收的缩水,也成为阻碍经济可持续发展的至关重要的环节,IMF的售金是阻止不发达国家黄金开采额的一个绊脚石,生产黄金的重债穷国实现纯碎,长久,可持续的经济发展的机会已经在减少。

在这场发达国家和不发达国家的黄金较量中,战争中败者的数量永远多于胜者,不过胜者的盈利却没有失败者损失的多,因为战争会造成损害。长期收益的唯一团体,今天和明天唯一的胜者将是黄金的拥有者,这些人在价格相对低廉的时候吃进黄金,等待价格高涨后抛压黄金。

中国持有美元储备规模太大,政府除购买美国国债,几乎没有其它选择。截止到目前,官方公布的黄金储备增加到了1054.1吨,中国的态度成为市场各方关注的热点,另外中国民间黄金需求亦正在成为后备的储金力量。

世界黄金协会基于近些年中国的黄金增长,国内生产总值增长和被各国称羡的家庭储蓄率,预测中国黄金消费量将在未来的十年再翻一番,那中国会成为这场黄金较量的胜者吗?让我们拭目以待。

http://blog.sina.com.cn/s/profile_1682259732.html?retcode=0

http://hexun.com/13595060/default.html