近日, 《21世纪经济报道》关于财务公司年度会议上报告的财务公司体系中的委托贷款翻倍和相关表外融资事宜, 经《华尔街见闻》等互联网传媒发酵形成了一股强大的质疑力量,多家媒体都转载并开始了对此的深入挖掘,但笔者看来,《华尔街见闻》上的解读(详见http://wallstreetcn.com/node/88817)文章欠缺对于财务公司这个特殊群体里的具体业务的专业了解。

首先,我们来看看表外业务和委托贷款的定义。

表外融资是指不需列入资产负债表的融资方式,它是相对于表内融资而言的。所谓表外融资,就是企业可将筹措到的资金以及形成的资金不在资产负债表内直接反映,而其所形成的费用及取得的经营成果却在利润表中反映的筹资行为。表外融资逃避了资产负债表右方的筹资反映,同时也逃避了左方的资产反映。而表外融资所形成的费用以及取得的经营成果却在利润表中反映出来。表外融资的存在,使得会计报表的信息缺乏完整性和真实性,具有欺骗性。企业经营者热衷于表外融资的原因在于,利用表外融资可以达到以下目的:调整资金结构,开辟筹资渠道;掩盖投资规模,夸大投资收益率;掩盖亏损,虚增利润;加大财务杠杆作用等。管理层大量利用它进行筹资活动,却可以隐藏巨额债务和亏损,使得财务报表的信息扑朔迷离。给信息使用者以欺骗的同时,也为企业理财落下了风险藏下了隐患。

委托贷款是我国因为《贷款通则》上限制了企业间的互相借贷,专指由委托人提供合法来源的资金,委托业务银行根据委托人确定的贷款对象、用途、金额、期限、利率等代为发放、监督使用并协助收回的贷款业务。

从上述定义可以看到,委托贷款也是一种贷款,并不是表外融资,而是在表内的。通过委托贷款而来的资金,如果是集团内部委托贷款,始终会有一家子公司将这笔贷款形成在表内,把这财务公司进行的集团内委托贷款和一般商业银行进行的委托贷款以及通常意义上理解的表外融资概念进行混淆会在根本定义上发生错误。

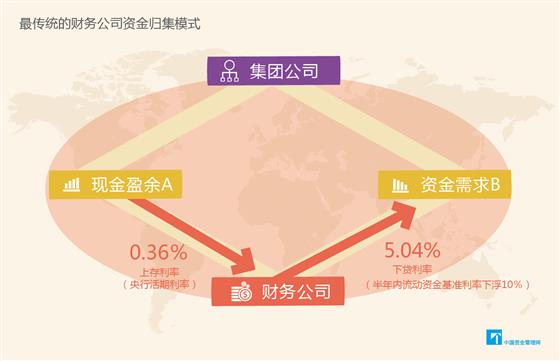

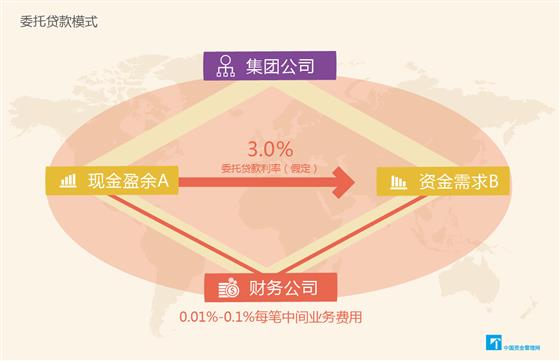

我们可以看到的是,这两张图里,资金周转之后,集团层面的合并资产负债表影响有,但不大,而且都实现了利用财务公司进行集中管理;如果借入利率相同,借入公司的影响因为借款利率可以协定,可以一定程度降低贷款成本,但资产负债表上仍然是一个贷款,与大众理解的表外融资无关。我们来一起理解一下图一到图二对于各家产生的影响分别是怎样:

A公司:多余的现金可以根据一个市场化拟定的价格直接委托给B,收益率如果在现有央行公布存贷标准之间,均不会有违规问题,只需要规避税法规范中的转移定价问题即可,所以效益一般可以明显高于存款到财务公司。

财务公司:原本可以赚取的3%以上的利差变成了不到0.1%的手续费,财务公司的利润率会很受影响。

B公司:因为融资价格的降低,对于B公司的利润率会有提升。

集团公司:A公司的钱如果通过第一种方式,因为财务公司需要缴纳15%的存款准备金,集团为了让B得到100元,还需要从其他地方拆借15元过来给到B。但如果通过第二种方式就不需要,虽然损失了财务公司的利润率,但A公司和B公司的利润率都得到了加强。

所以,结论是,财务公司在集团内部以委托贷款的形式进行的资金集中管理,并不能简单等同于表外融资和一般商业银行的委托贷款(违规的向体系外放贷除外),它是一种更加优化的精细化的对于集团资产负债表的提升。而且从笔者的研究角度也是赞成进一步降低财务公司存款准备金。