事件:

以美元计价,中国12月份出口同比-4.4%,前值5.4%,市场和我们的预期2.0%;进口同比-7.6%,前值3.0%,市场预期4.5%,我们预期值8.0%;贸易顺差570.6亿美元,前值447.4亿美元,市场预期516亿美元,我们预期值446亿美元。以人民币计价,中国12月出口同比0.2%,前值10.2%,市场预期6.6%;进口同比-3.1%,前值7.8%,市场预期12.0%;贸易顺差3949.9亿元,前值3060.4亿元,市场预期3450亿元。

评论:

一、出口:“至暗时刻”开启

12月份出口同比增长-4.4%,低于前值9.8个百分点。出口转负或开启“至暗时刻”,我们预计2019年第一季度出口将大概率负增长。具体原因如下:

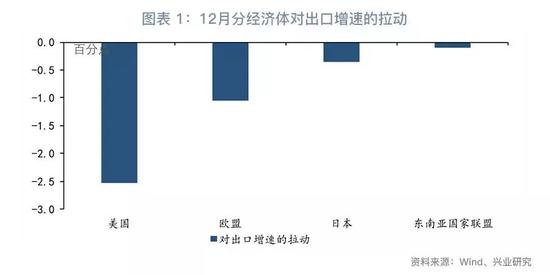

第一,中美贸易摩擦的负面冲击正式显现。2018年中美贸易摩擦加剧的负面冲击并未体现在出口读数上,反而对出口读数具有短暂性提振效应。但是伴随“抢出口”效应减弱,中国对美出口将现“退潮”。分国别观察,12月中国对主要发达经济体出口均现负增长,其中对美国出口同比增长-3.5%,拉低整体出口增速2.5个百分点,参见图表1。需要关注的是,2019年1月7日中美经贸磋商重启指示贸易摩擦有所缓解,但漫漫磋商路或终表现为“远水难解近渴”,并不能及时修复前期摩擦加剧造成的损伤。

第二,全球制造业景气降温,中国难“独善其身”。

一方面,2018年12月全球摩根大通全球制造业PMI下降至51.5%,为2016年9月以来的最低值,表征全球制造业景气周期下行;进一步从我国主要出口目的地观察,贸易加制造业PMI下行指示未来一个季度我国出口面临的外部需求延续收窄态势,参见图表2。

另一方面,从全球贸易的晴雨表观察,12月韩国及中国台湾地区出口同比增速均现负增长,表明全球贸易进入收缩区间,参见图表3。

综上,中美贸易摩擦叠加全球制造业景气回落共同挑战我国出口增速,预计第一季度出口增速将大概率维持负增长。需要注意的是,在中国对主要发达经济体出口增速全面转负之时,中国对东盟地区出口增速却保持正增长。进一步比较中国对东盟地区出口与对东盟外地区的出口增速可知,自2018年4月以来,中国对东盟地区出口同比重现相对优势,参见图表4。这表明,中国与东盟地区的贸易关系更为密切。那么,中国对东盟地区经贸关系对我国出口又将有哪些影响?

从出口总量上看,中国对东南亚出口增加伴随着产业转移活动。2018年越南承接的中国大陆外商直接投资项目数量大幅攀升,折射中美贸易摩擦加剧中国大陆低端产业向东南亚地区转移,参见图表5。对于产业转出地而言:一方面,产业转移加强了产业转出与转入地的经贸往来,通常会带动产业转出地对转入地出口增长;另一方面,产业转出将其部分出口产能转出,通常会挤出其出口总量。

从出口附加值看,中国对东南亚产业转移,本质上将中国从低附加值加工组装的垂直分工地位解放出来,继而为中国由低附加值生产向高附加值生产环节攀升腾出空间。

二、进口:通缩正在逼近

12月进口同比较前月下降10.5个百分点至-7.6%,为2016年7月以来的最低值。进口创新低或折射以下信息:

第一,中美贸易摩擦的损伤是双向的,在出口受损的同时,用于出口生产的原材料及零部件进口也降放缓。具体分国别观察,2018年12月我国自美国进口同比下降35.8%,低于整体进口增速28.2个百分点,参见图表6。

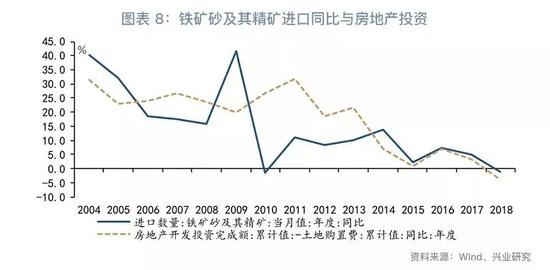

第二,量价分离来看:一方面,2018年7月以来CRB现货指数同比进入通缩区间意味这进口读数将受价格承压,参见图表7。进口价格下降或加速PPI向通缩区间逼近。另一方面,内需放缓带动以铁矿石及其精矿等原材料进口需求下降。2018年我国基建投资与房地产建安投资增速放缓,进而导致铁矿石及其精矿进口数量现2010年以来的首次负增长,参见图表8。

展望未来, 一方面,伴随中美经贸磋商谈判重启,中国或大量增加自美进口;另一方面,以原油为代表的大宗商品价格进入通缩区间将从价格方面施压进口读数,同时国内需求下滑或从数量方面施压进口读数。综合来看,进口将保持下行态势,但中国自美进口增加对进口具有短期托底的效应。