2009年11月26日有望攻击涨停金股公布:

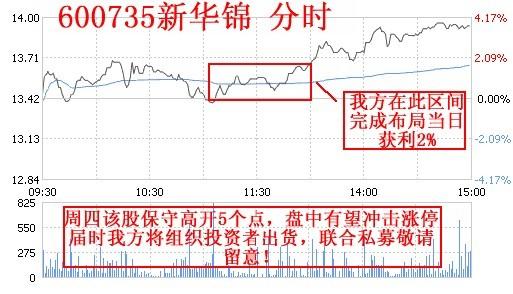

-------新 华 锦(600735)投资亮点---------

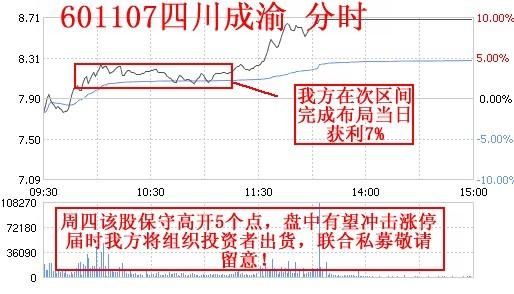

-------四川成渝(601107)投资亮点---------

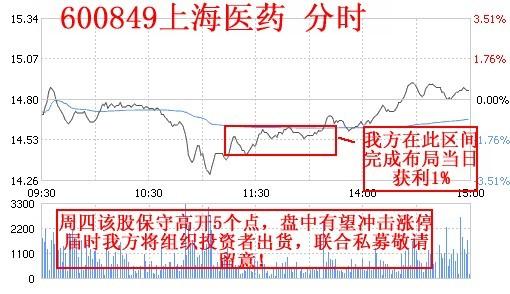

-------上海医药(600849)投资亮点---------

新华锦(600735)该股我方已周三午盘安排团队13.53元成功完成布局,当天获利2个多点,周四该股保守高开5个点,盘中有望冲击涨停,届时我方将根据盘中情况组织投资者出货,敬请投资者留意!四川成渝(601107)该股我方已周三早盘安排团队08.06元成功完成布局,当天获利7个多点,周四该股保守高开5个点,盘中有望冲击涨停,届时我方将根据盘中情况组织投资者出货,敬请投资者留意!上海医药(600849)该股我方已周三早盘安排团队14.55元成功完成布局,当天获利1个多点,周四该股保守高开5个点,盘中有望冲击涨停,届时我方将根据盘中情况组织投资者出货,敬请投资者留意!

腾讯热线 :526020335

-------新华锦(600735)投资亮点---------

投资亮点:

山东鲁锦进出口集团以1.24亿受让临沂国资委所持46.09%股权成为公司的大股东。鲁锦进出口集团的母公司--新华锦集团目前拥有原10家山东省属外贸企业,拥有直属和控股企业132家,员工17900余人,经营领域涉及国际贸易、金融投资、房地产开发和国际物流等产业。据海关统计,自2002年6月成立至2008年9月,集团累计完成进出口额达108.5亿美元,连续五年居山东省进出口企业首位。

鲁锦集团承诺公司2007年-2009年净利润分别不低于2000万元、2800万元和4000万元,达不到承诺鲁锦集团将以现金补足。重组后,鲁锦集团以及控股股东新华锦集团已先后将旗下有色金属国际贸易业务和船舶建造国际贸易业务两部分优质资产注入上市公司。今年5月8日,公司公告称已收到鲁锦集团支付的2008年业绩承诺差额现金3246万元。

二级市场上,该股在本轮反弹中上升趋势保持良好,60日均线对股价具有明显的支撑作用。从日K线上看,该股维持横盘整理格局已有一个半月之久,蓄势比较充分,且调整低点不断抬高。周三依托20日均线中阳上攻,一阳包二阴,逼近前期高点,显示出较强的上攻欲望,后市有望继续震荡上扬,可适当关注。

-------四川成渝(601107)投资亮点---------

1、公司是西部大型高速公路投资、营运及管理公司,同时也是中国西部唯一的基建类H股上市公司。公司现在拥有成雅分公司,控股城北公司、蜀海公司、蜀工公司、蜀厦公司等四个子公司,具体承担了226.00公里成渝高速公路、144.20公里成雅高速公路、本次A股募集资金收购的86.44公里成乐高速公路、10.35公里城北出口高速公路的运营、维护和管理工作。

2、公司相对于同行业其他上市公司的主要投资亮点在于公司未来几年将保持持续的业务收入高成长态势。这一态势是由其所处的四川区域优势、灾后重建的运输需求、路网拓展效应以及持续收购高成长性道路资产推动的。

风险提示:

新股上市再演暴利神话,但有统计数据显示首日炒作A股的投资者51%以上都是亏损的,因此投资者应注意其中的风险。

-------上海医药(600849)投资亮点---------

1、公司基本情况:上海医药是一家以医药商业、零售为主,贸易、工业为辅的区域性较强的医药流通企业,公司借助其在上海地区的地域与资源优势,销售规模不断扩大,04年以来公司的销售收入一直在百亿元以上,排在医药行业上市公司首位。据统计,公司目前销售占上海药品市场份额的45%左右,医院市场中,公司有着明显的优势,在重中之重的三级医院市场中,公司大约占到60%的市场份额。然而虽然近年来公司销售规模不断扩大,但是由于体制和历史遗留因素,净利润方面一直表现一般。不过通过这次调研我们感受到了一些积极的信号,一方面公司的主业经营情况良好,另一方面公司经过多年的努力,历史坏账等基本已经消化等。

2、受益于纯销业务的增长,公司销售规模不断上升。公司销售收入主要来自于药品的分销,而纯销占分销总量的80%左右,公司预计08年纯销业务增长35%左右,超过上海地区平均值,显现出良好的发展势头,也给公司销售规模不断上升提供了有利的支撑。我们预计公司08年分销业务在136亿元左右,同比增长约为38%左右。未来几年,通过研究相关行业政策,我们认为随着医改的推进,医药流通行业的集中度将不断提高,而公司作为区域乃至行业龙头必将从中受益,因此我们判断公司未来销售规模将持续扩大。

3、华氏大药房或将成为上海医药零售资源整合平台。公司2008年底发布公告称公司以贵州华氏大药房延安连锁有限公司、嘉兴市华氏兰台大药房有限公司、宁波四明大药房有限责任公司的股权作为出资来增资华氏大药房,我们认为此举不仅有利于理清上述企业关系,更可以扩大华氏大药房连锁规模,实现资源配置一体化和区域一体化,降低运营成本,提升零售网络整体优势,使得华氏大药房成为整合上药集团医药零售资源的平台。据预测,此次增资后,华氏大药房直接控股的门店数可增加到483家。我们预计公司08年医药零售业务收入约为12亿左右,净利润1500万。有迹象表明,华氏大药房将作为上海医药零售资源整合平台,因此我们预计未来雷允上药业以及上海信谊药业等多家门店也都将并入华氏大药房,公司医药零售业务也许在经历资源整合后会成为公司新的利润增长点,当然这也有助于扩大上海医药的销售规模。

4、铃谦沪中发展势头良好。铃谦沪中是公司一家合资商业子公司,我们了解到这家合资公司08年销售收入和利润均呈良好的发展势头,我们预计08年销售收入15亿元以上。据公司08年中报显示,公司投资收益7730.85万元同比上升487.79%,这主要得益于铃谦沪中合资项目股权转让所得投资收益6600万元,这部分将有效增厚公司08年业绩。

5、进出口业务稳定增长。公司进出口业务分为三部分,包括进口药品和服务,出口上海医药集团生产的原料药,和包括一些非主营业务的如设备原料等的贸易。该部分业务整体上呈稳定增长的态势,08年预计实现收入14亿左右。

6、受国际形势影响,OEM项目进展缓慢。医药工业一直是公司的利润出血点,公司拟通过进行OEM项目改善工业发展不利的局面,但我们了解到由于08年国际经济环境问题以及中国食品药品安全事件影响,公司与百利高合作OEM项目进展较为缓慢。预计将由原定时间从08年末推迟到09年,我们认为这将给公司业绩带来一些负面影响。

7、盈利预测与投资评级。我们认为公司08年业绩增长点主要来自于主业的增长和转让铃谦沪中的投资收益,未来随着新医改的进行,公司作为具有明显优势的区域商业龙头企业将受益于行业整合带来的市场份额的扩大,另外银行利率降低也将降低公司的财务费用率,从而提升公司业绩;从调研情况来看虽然公司现在已经有了向上转好的信号,不过作为一家传统的国有企业,我们认为一方面这种转变还需要一定的时日,一方面也有进行盈余管理的传统。我们稍调整公司的盈利预测为08年-10年每股收益0.20元、0.27元和0.35元,暂时维持公司“中性”评级,我们将继续跟踪公司发展情况,及时作出判断。